Cashless Digest 31.05.2017

Топ-5 новостей в мире безналичных расчетов в Украине и за ее границами.

Переход на безналичную оплату – цель развития многих финансовых систем мира. Безналичные расчеты помогут сделать сферу коммерции максимально прозрачной как для покупателя, так и для продавца. Кроме того, это способ избежать многих видов финансового мошенничества и защитить экологию планеты.

Читайте Cashless Digest, чтобы быть в курсе последних событий в сфере безналичных расчетов как в Украине, так и за ее пределами. Следите за деятельностью Ассоциации ЕМА в вопросах развития безналичных оплат в нашей стране!

Топ-5 Cashless новостей

1

Два шага к более простым платежам для украинцев

Соотечественники постепенно привыкают платить картой в магазинах, аптеках, кафе, на автозаправочных станциях, в салонах красоты, спортклубах… В больших городах услуга более доступна, тогда как в селах может вообще не быть торговых точек, оснащенных POS-терминалами.

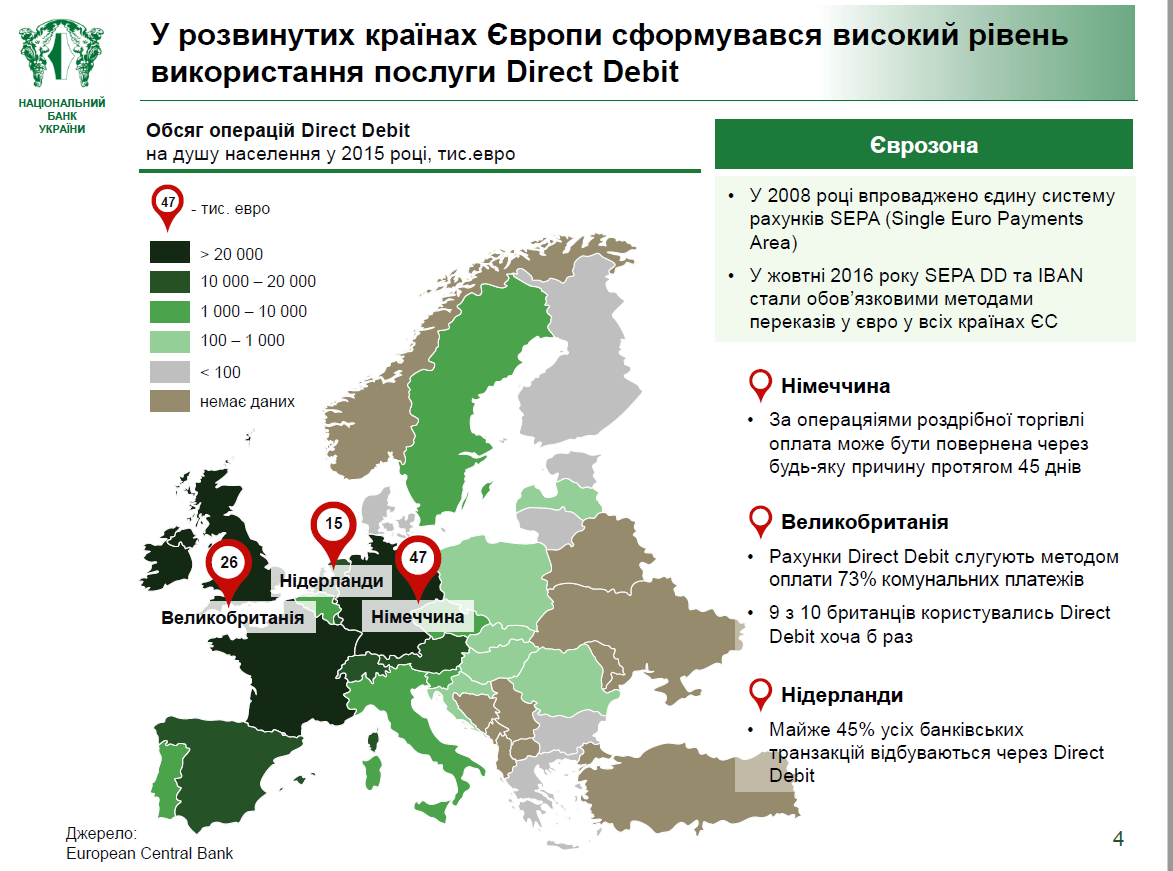

Альтернативу карточным составляют различные виды онлайн-платежей: как оплата услуг и товаров, так и денежные переводы. В развитых странах уже несколько лет отмечается только рост количества платежей, совершенных в Интернет. Часть государств (например, Нидерланды, Великобритания, Канада и др.) перешли к онлайн-погашению счетов за коммунальные услуги. Это осуществляется за счет повсеместного применения системы автоматических платежей (нужная сумма списывается со счета потребителя в определенную дату ежемесячно).

В Украине же наличные остаются превалирующим способом оплаты коммунальных услуг (данные Национального банка Украины).

Преимущества онлайн-платежей:

- Не нужно выделять дополнительное время. Сделать платеж можно в любой момент (во время работы или досуга, днем или ночью, в будний день или выходной).

- Не нужно никуда ехать. Оплатить коммунальные (и любые другие) услуги можно в любом месте, где есть Интернет (в том числе за границей). Сделать платеж можно с мобильного телефона, планшета или компьютера.

- Простота и удобство. Сервисы разрабатывают систему нескольких простых шагов для совершения оплаты. Даже тот, кто впервые делает онлайн-платеж, быстро разберется.

При этом легитимные сервисы защищают карточные данные своих клиентов. Для подтверждения операций с картой нужно вводить пароль, который приходит на финансовый телефон пользователя.

Что мешает украинцам переходить на более удобные и быстрые виды оплаты, как платежи в Интернет?

- Незнание о том, что такие виды оплаты существуют. Исправить ситуацию можно лишь при помощи дальнейшего информирования о преимуществах услуги.

- Недоверие к онлайн-сервисам платежей. Повысить доверие можно лишь путем информирования об услугах, в том числе, при содействии со стороны государства (социальная реклама и т.д.).

- Отсутствие постоянного выхода в Интернет (в большей мере касается украинцев старше 55 лет, жителей сел и небольших городов).

Переход к онлайн-оплате коммунальных услуг может происходить и путем введения обязательных автоматических платежей.

Особенности автоматических платежей:

- Происходят практически без прямого участия (усилий) потребителя. Компания, предоставившая услугу, через посредничество своего банка выставляет счет, который обрабатывает агрегатор счетов и передает в банк плательщика. Деньги списывают со счета плательщика.

- Дисциплинируют поступление платежей. Списание происходит автоматически в определенную дату. Соответственно, риск задержки платежа (или неуплаты) минимален.

- Введение автоматических платежей может решить вопрос своевременного погашения коммунальной задолженности, а также – повысить доверие и интерес потребителя к онлайн-платежам.

Согласно выводам Департамента стратегии и реформирования Национального банка Украины, основной помехой на пути повсеместного (и обязательного) введения автоматических платежей в Украине (например, эффективной системы оплаты Direct Debit, которая применяется в Европе) остается несовершенство законодательной базы. В том числе, отсутствие необходимых стандартов для нормального функционирования такой системы (например, отсутствие стандартной электронной квитанции о совершении платежа, единой для всех сервисов).

Несмотря на это потребители уже сегодня могут переходить на более удобные схемы оплаты коммунальных (и других) услуг. Использовать систему регулярных платежей, которые можно выбрать у многих отечественных сервисов. Согласно такой системе можно запланировать ежемесячно (или еженедельно, ежедневно и т.д.) вносить определенную сумму на счет определенного получателя.

Переводы р2р и их преимущества

Еще одна финансовая онлайн- услуга, спрос на которую растет, это денежные переводы р2р. Сегодня она настолько востребована, например, в США, что платежные сервисы разрабатывают индивидуальные предложения р2р для различных возрастных групп.

Согласно подсчетам Нацбанка Украины, у нас денежные переводы пока преимущественно осуществляются в наличных, несмотря на растущее количество соответствующих онлайн-сервисов.

Однако р2р переводы составляют удобную альтернативу другим вариантам перевода средств на чью-то карту:

- Не нужно искать кассу или терминал. Перевести деньги по системе р2р можно в любом месте, где есть Интернет. Перевод осуществляется при помощи мобильного телефона, планшета или компьютера.

- Перевод происходит мгновенно. Деньги будут у получателя через несколько минут (в редких случаях для осуществления перевода требуется время до трех банковских дней).

Услуга р2р активно развивается в Украине. Единственной помехой остается недостаточная осведомленность граждан о преимуществах и удобстве такой услуги. «Работает» и фактор недоверия к онлайн-переводам, однако успешный практический опыт (и повышение уровня знаний об угрозах кибермошенничества) позволяет преодолеть и его.

2

Украинцы стали чаще платить картой и реже снимать наличные

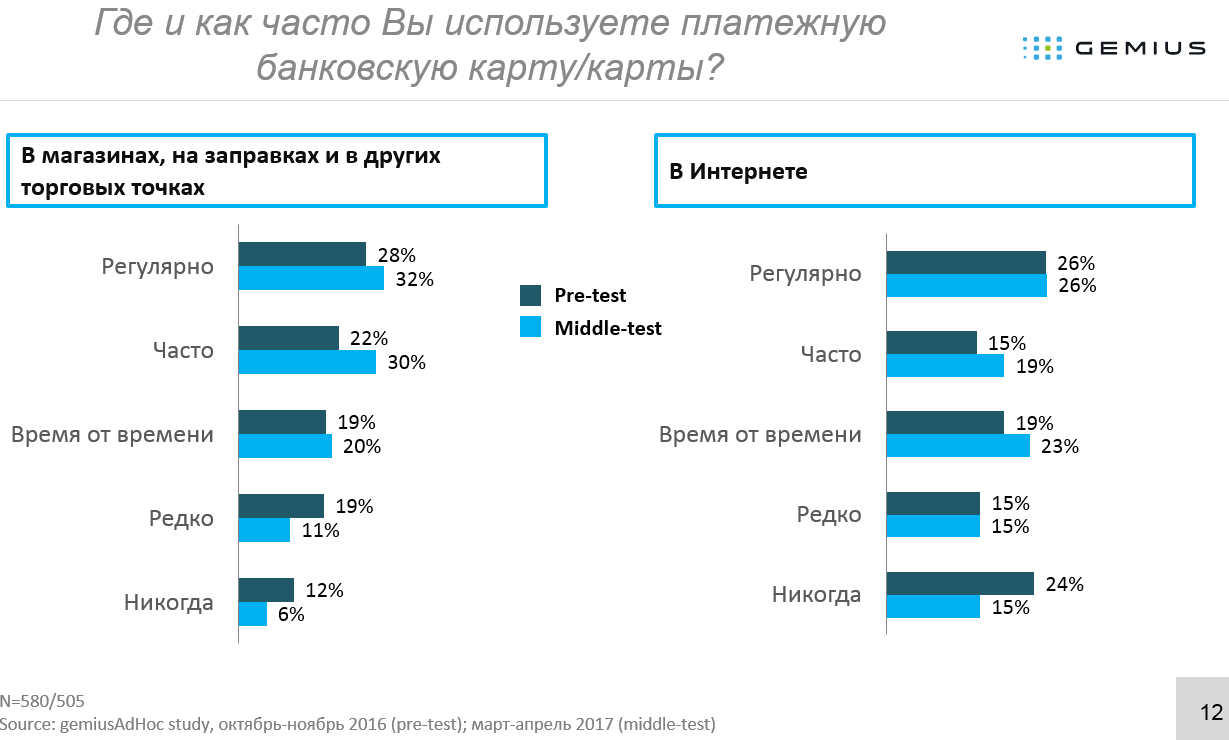

Согласно результатам исследования, количество карточных платежей в Украине растет. Больше трети респондентов (32%) подтвердили, что регулярно платят картой в магазинах, на заправках и в других торговых точках. 26% опрошенных регулярно делают платежи в Интернет, а 19% сказали, что стали делать это чаще, чем раньше.

Исследование «Оценка уровня осведомленности относительно признаков и способов защиты от мошенничества в сфере использования платежных карт среди Интернет-пользователей Украины» проходит в три этапа, два из которых уже состоялись (и полученные в апреле-мае результаты можно сравнить с теми, что были на первом этапе в октябре-ноябре 2016 года).

Исследование проводили совместно Ассоциация ЕМА и компания «Gemius Украина» в рамках Национальной программы содействия безопасности электронных платежей и карточных расчетов SafeCard.

Если сравнить результаты осени и весны, получим существенный «прирост» в области карточных платежей. Стало больше тех, кто платит картой, пусть и не регулярно, но часто, либо время от времени.

Как видим, вырос процент тех, кто время от времени оплачивает товары и услуги картой в магазинах и торговых точках, в Интернет. Уменьшилось количество тех пользователей, которые никогда не используют подобные виды оплаты (никогда не платят картой за товары и услуги в магазинах и других торговых точках только 6% респондентов – хотя на первом этапе исследования этот показатель был в два раза выше; никогда не платят картой в Интернет 15% опрошенных, хотя осенью таких число таких респондентов составляло почти четверть, 24%).

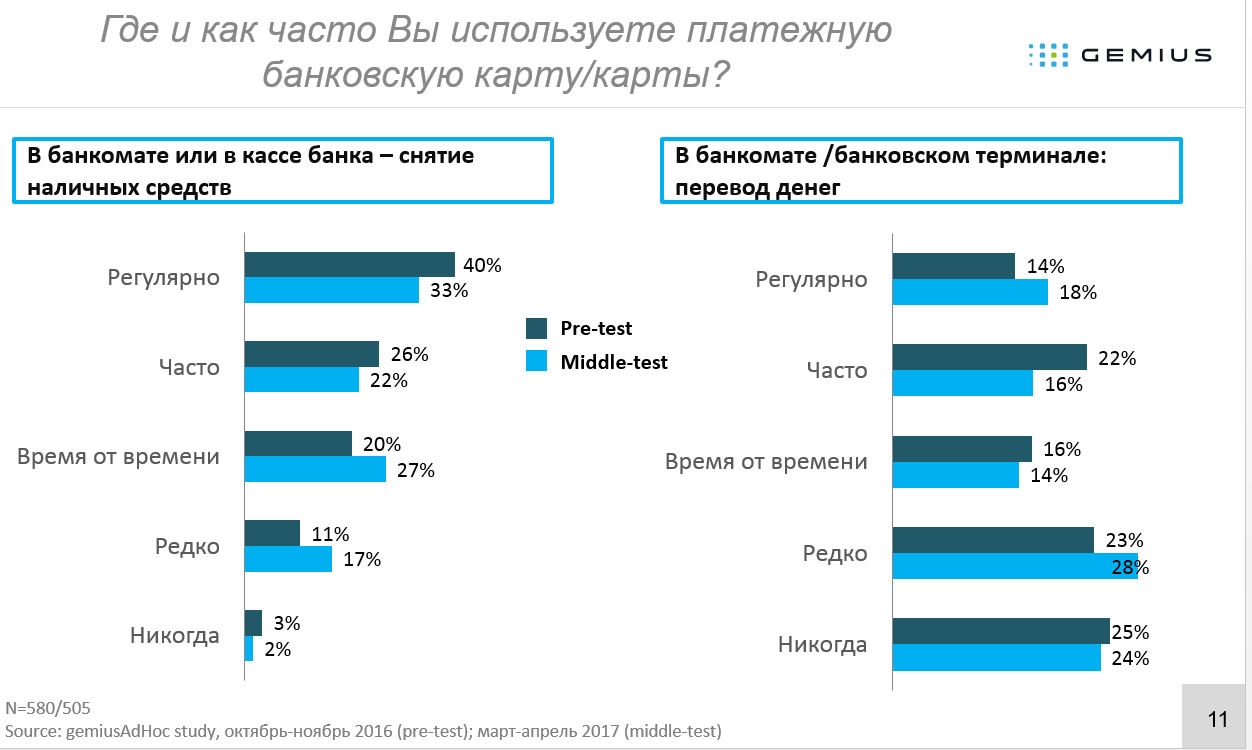

Стало меньше украинцев, которые регулярно снимают наличные в банкомате (этот показатель упал с 40% до 33%). Вырос процент тех, кто предпочитает переводить деньги не в кассе банка, а через терминал (с 14% до 18%) и делает это регулярно.

Между тем, число респондентов, редко использующих банкомат/терминал для денежных переводов, выросло с 23% до 28%. Это может свидетельствовать о растущей популярности онлайн-переводов на карту. То есть, те пользователи, которые предпочитали «передовые» технологии переводов (через терминал или банкомат, а не в кассе банка или по почте) могли оценить преимущества переводов в Интернет.

Исследование проводилось в Интернет (то есть, речь идет прежде всего о достаточно активных пользователях) среди украинцев 14-69 лет, проживающих в селах и городах. Третий, заключительный, этап исследования состоится в августе 2017 года.

3

Вместо банковского отделения – смартфон. Первый mobile-only банк в Украине

Мобильный банк – это банк без отделений и касс. Он существует только в виртуальном пространстве, но решает вполне реальные финансовые задачи. Мобильные банки возникли впервые несколько лет назад в Европе. Обратите внимание – речь не идет о мобильной версии сайта традиционного банка, который работает по привычной схеме, имеет свои отделения в разных городах, а в Интернет предлагает совершать ряд услуг, доступных также в этих отделениях. Мобильный банк все свои услуги предлагает совершать онлайн. Хотя, безусловно, в нем работают сотрудники, существует офис компании, создавшей и поддерживающей деятельность мобильного банка.

Преимущества мобильного банка в том, что он зачастую предлагает упрощенные схемы получения того или иного банковского продукта. Кроме того, мобильные банки стараются использовать последние достижение финтех, чтобы сделать свои услуги более доступными, привлекательными, удобными и технически инновационными.

Первый мобильный банк в Украине создается iBox Bank на платформе, разработанной бывшими сотрудниками ПриватБанка. Среди якорных продуктов: карты, мобильный кошелек, потребительское онлайн-кредитование (сумма – до 100 тысяч гривен, льготный период – до двух месяцев). Клиентам банка будет возвращаться также часть средств, потраченных на покупки онлайн.

Доступ к iBox Bank пользователи получат через свои смартфоны.

Что касается физических финансовых взаимоотношений (пополнение банковской карты, возврат кредита, платежи и т.д.) – их можно будет осуществлять также при помощи терминалов iBox (которых в Украине более пяти тысяч).

Первый мобильный банк готовит к запуску свое мобильное приложение на осень текущего года. Стать клиентом можно iBox Bank можно уже сегодня.

«В ходе начавшегося исследования продуктовых портфелей банков ТОП-15, концентрирующих у себя более 96% всех клиентов, становится понятно, что конкурентов у нового проекта «раз, два и обчелся», – полагает руководитель Ассоциации ЕМА Александр Карпов. – Хороший продуктовый набор, реально необходимый и удобный для клиентов, агрессивное продвижение и традиционное высокое качество не может не всколыхнуть рынок, обострить конкуренцию, и, в среднесрочной перспективе, приведет к новым инвестициям и повышению качества и набору сервисов как у лидеров, так и, в целом, для «средней температуры по больнице»».

4

Вторая Платежная директива в Европе и новые стимулы для развития финтех

Даже неспециалисту уже очевидно, что развитие новых финансовых услуг, доступных через Интернет (и смартфоны) ускоряется и расширяется практически ежедневно. Не только производство и разработки должны «подтягиваться» до требований закона, но и законы приходится менять, чтобы они могли адекватно ответить на новые вызовы. В Европе это осознали несколько лет назад, когда после принятия первой Директивы по платежам в 2007 году стало очевидным (всего пару лет спустя), что закон нужно совершенствовать, поскольку рынок уже опередил его нормы и начал «задыхаться» от его требований. Чтобы финансового-техническое развитие не стояло на месте, положения директивы пересмотрели. Два основных улучшения (внедряться будут комплексно, разносторонне) – это либерализация рынка, которая подразумевает более простой и быстрый доступ к рынку новых игроков, более «приятные» условия для адаптации и работы; а также повышение безопасности, что необходимо в свете расширения спектра финтех-услуг, роста количества потребителей.

По мнению консультанта финтех-стартапов в Европе Ричарда Джонсона, требования второй Директивы по платежам стимулируют развитие новых технологий (в том числе, биометрической идентификации пользователя).

Кроме того, аналитик отмечает самые заметные тенденций в области роста финтех-услуг:

- Изменилось предложение, которое теперь можно охарактеризовать тремя словами «быстрее, удобнее, лучше». Это стало возможно благодаря распространению смартфонов, так как доступ к потребителю упростился, а запросы его стали более очевидными. В результате, стартапы стараются предлагать услуги, которые все более четко и все более широко способы удовлетворить потребности пользователей.

- Стартапам легче выходить со своими услугами. Этому способствует, например, возможность использовать облачные технологии, что позволяет значительно сократить траты на техническое оснащение компании, персонал и т.д. Новая Директива по платежам еще и облегчит выход стартапов, снизив требования к ним (но не требования к безопасности!). Финтех стал сферой активного инвестирования с порой непредсказуемыми, но тем не менее, вполне реальными выгодными результатами (Ричард Джонсон предлагает вспомнить Facebook). Эксперт уже выделяет несколько сфер, которые, воспользовавшись преимуществами финтех, шагнули вперед. Помимо банковских услуг, это также услуги перевозки (в том числе, такси), продажи и аренды недвижимости, организация путешествий, онлайн-музыка и т.д.

Есть, однако, свои особенности для финтех-стартапов в развитых странах и государствах, где этот сегмент рынка только начал свою поступь вперед. Если в развитых странах стартап старается предложить наилучшее, наиболее эффективное решение задачи, поставленной пользователем (например, полностью составить маршрут путешествия с максимальной экономией и небанальными экскурсиями), то в развивающихся странах приходится говорить лишь о популяризации самой возможности прибегнуть к услугам в Интернет.

5

Почти 1,5% – средняя стоимость обработки карточных платежей в США

Согласно изданию Nilson Report, средняя стоимость обработки платежа на 100 долларов, сделанных картой, в Соединенных Штатах составляет 1,49 долларов. За декаду эта сумма упала на десятки процентов. В целом, оборот по кредитным, дебетовым картам и картам предоплаты в минувшем году составил в США почти 5,94 триллиона долларов (это были платежи за товары и услуги). При этом плата за обработку платежей была равна 88,39 миллиарда долларов.

По кредитным картам Visa, Mastercard, American Express, Discover и «частным картам» (Private label) компаний объем покупок достиг 3,34 триллиона долларов (или более 56% всех карточных платежей). Обработка платежей по «кредиткам» обошлась в 69,8 миллиардов долларов (почти 79% от всей суммы за обработку платежей; при 21% от суммы – за обработку платежей по дебетовым картам).

Платежей, которые потребовали ввести ПИН-код к карте, было совершено на 2,6 триллионов долларов или почти 44% всей суммы расходов за товары и услуги, включая оплату кредитными картами.

«Более ранние (2008-2010 годов) инициативы ФРС привели к регулированию IRF (комиссии, получаемой банком эмитентом), прямо влияющей на уровень торговой комиссии, взимаемой с торговцев банками эквайерами, — напоминает руководитель Ассоциации ЕМА Александр Карпов. — Не нужно забывать, что в ЕС ситуация аналогична. В ближайшее время банкам совместно с платежными системами или НБУ в рамках оверсайта платежных систем предстоит сделать не простой выбор: разумное ценообразование, способствующее развитию #Cashless экономики в Украине, или разбирательства и административное регулирование, которые в последние десятилетия стали неотъемлемой чертой платежных рынков множества стран мира».