Cashless Digest 08.02.2017

Топ-5 новостей в мире безналичных расчетов в Украине и за ее границами. Cashless Digest 08.02.2017

Переход на безналичную оплату – цель развития многих финансовых систем мира. Безналичные расчеты помогут сделать сферу коммерции максимально прозрачной как для покупателя, так и для продавца. Кроме того, это способ избежать многих видов финансового мошенничества и защитить экологию планеты.

Читайте Cashless Digest, чтобы быть в курсе последних событий в сфере безналичных расчетов как в Украине, так и за ее пределами. Следите за деятельностью Ассоциации ЕМА в вопросах развития безналичных оплат в нашей стране!

Топ-5 Cashless новостей

1

Direct debit: выгодно для клиентов и банков

Коммунальные платежи, которые осуществляются в кассах банковских отделений и которые сложно представить без ожидания в очереди, могут стать намного удобнее для всех участников процесса.

От плательщика, который сможет сэкономить свое время, до получателя платежа, которому не нужно будет рассылать счета по квартирам. Так же, как и для банков, которым не придется тратить ресурсы на обслуживание в кассах. Все это возможно при использовании системы Direct debit – договорного списания средств со счета плательщика.

Система успешно применяется в Еврозоне с 2008 года. К примеру, в Великобритании таким образом уже сегодня оплачивается 73% коммунальных платежей, а девять из десяти плательщиков успели хотя бы единожды воспользоваться Direct debit.

Преимущества Direct debit в государственных масштабах очевидны – ежемесячное «автоматическое» списание коммунальных платежей со счетов плательщиков положительно скажется на регулярности и полноте коммунальных оплат. При таком подходе можно ожидать снижения задолженностей. Это удобно поставщику услуг, который сможет улучшать их качество при получении своевременной оплаты (значит – большего объема средств, в том числе, для совершенствования и расширения услуг). Это удобно и для банка, который сможет сэкономить на открытии и содержании касс и сосредоточится на предоставлении инновационных услуг и сервисов (кроме того, будет привлекать новых клиентов и предлагать новые услуги уже имеющимся).

В то же время, Direct debit для плательщика открывает возможности избежать неприятную ежемесячную процедуру оплаты, все еще осуществляющуюся в отделениях банков. Очереди, неизменное ожидание, трата рабочего времени или досуга на то, чтобы выплатить коммуналку – таковы реалии, которые практически не изменились за последнее десятилетие.

Специалисты Национального банка Украины предполагают, что переход на Direct debit поможет структурировать и организовать выплату обязательных платежей с наибольшей выгодой для всех сторон.

Фактически, в системе Direct debit задействованы 4 участника. Это поставщик услуг, который выставляет счет (например, за электроэнергию или обслуживание дома и т.п.). Агрегатор, формирующий счета от поставщиков и предоставляющий доступ банку плательщика для списания средств. Банк, осуществляющий списание средств со счета плательщика. И сам плательщик, передающий банку право на такое списание путем заключения договора.

Процедура Direct debit вмещается в перечисленные 4 шага:

- Поставщик услуг оценивает их и выставляет счет.

- Агрегатор служит платформой для совершения перевода нужной суммы от плательщика поставщику.

- Плательщик подписывает договор с банком-эмитентом своей карты о том, что банк может списывать средства со счета.

- Банк списывает сумму, равняющуюся той, которую поставщик выставил за свои услуги.

После того, как система заработает, клиент может «забыть» о регулярных платежах. Они будут автоматически списываться со счета без его участия, однако клиент будет получать уведомление о грядущем списании и отчет о его совершении.

Несмотря на то, что в Украине доступна услуга Direct debit, ее не спешат использовать ни банки, ни клиенты. Банки – потому что для повсеместного применения Direct debit требуется изменить законодательство Украины, ввести единый юридический статус для агрегаторов услуги, разработать стандарт квитанций при оплате с помощью Direct debit и т.д. У населения же возникают закономерные вопросы о надежности системы ввиду отсутствия того же стандарта квитанций.

Тем не менее, автоматическое списание со счета уже применяется. Правда, по большей части, для этого используется услуга Standing Orders – регулярное списание фиксированной суммы, которую устанавливает плательщик.

Между тем, Direct debit достаточно активно применял Приватбанк в 2016 году. Услугой воспользовались 10,6 тысяч клиентов банка, которые совершили регулярные платежи 475 типов на общую сумму 32,2 миллиарда гривен.

2

Интернет – доминирующий способ безналичных расчетов

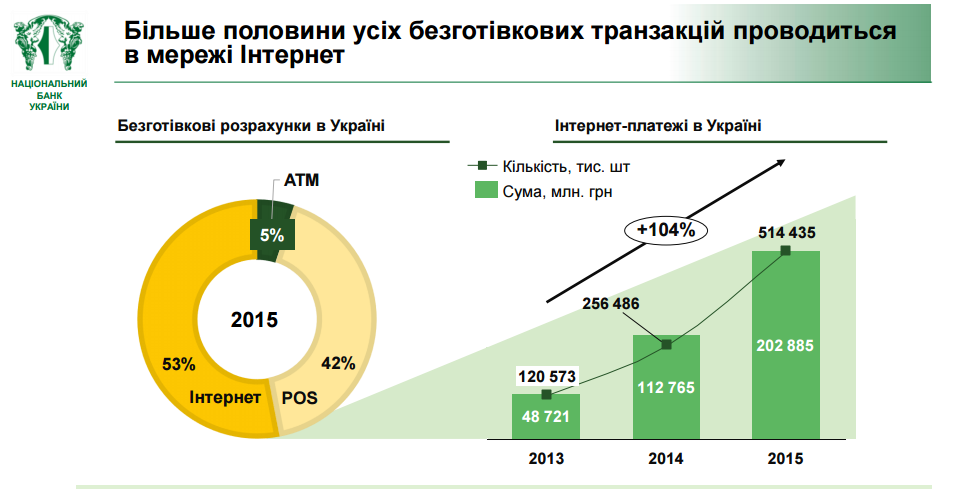

По выводам Национального банка (доклад о Cashless экономике), 53% всех безналичных расчетов в Украине – это платежи, совершенные в Интернет.

Темпы роста онлайн-оплат все время растут, в год сумма таких платежей удваивается, делает выводы Руслан Кравец, заместитель начальника управления стратегии и развития банковской системы НБУ.

По большей части, платежи в Интернет – это покупки, совершенные в онлайн-магазинах, а также оплата различных услуг через банки и небанковские платежные сервисы.

По подсчетам НБУ, в 2016 году количество магазинов, занимающихся электронной коммерцией в Украине, достигало почти трех тысяч.

Если темпы «перехода» магазинов в онлайн и роста популярности онлайн-платежей сохранятся, то Интернет будет доминировать в качестве способа безналичных расчетов.

Общий же расклад безналичных платежей в Украине (по данным НБУ) составляет:

53% – оплата через Интернет;

42% – оплата через POS-терминалы;

5% – оплата через АТМ (банкоматы).

3

Как сделать мобильные платежи более безопасными

Американские специалисты по информационной безопасности обеспокоены растущей популярностью мобильных платежей. С одной стороны, это более удобные виды безналичной оплаты, которые реально делают финансовые операции проще, доступнее и экономически выгоднее. С другой стороны, параллельно с развитием мобильных приложений для оплаты развиваются и технологии «взлома» смартфонов с целью кражи личных данных плательщика.

Как отмечает издание Payments Cards and Mobile, рост количества преступлений, ориентированных на цифровые платежи, заставляет задуматься о готовности производителей мобильных платежных услуг противостоять мошенничеству.

Уже сегодня американские специалисты, пишет издание, указывают на два явно «слабых» звена в развитии рынка мобильных оплат:

- Зависимость от одних и тех же форм аутентификации. Преступники находят возможность подделать идентичность плательщика.

- Разница во времени, существующая между моментом совершения платежа (например, денежного перевода с карты на карту) и получением отчета об услуге. Иногда этой небольшой разницы достаточно, чтобы преступник «ушел» и «увел» деньги.

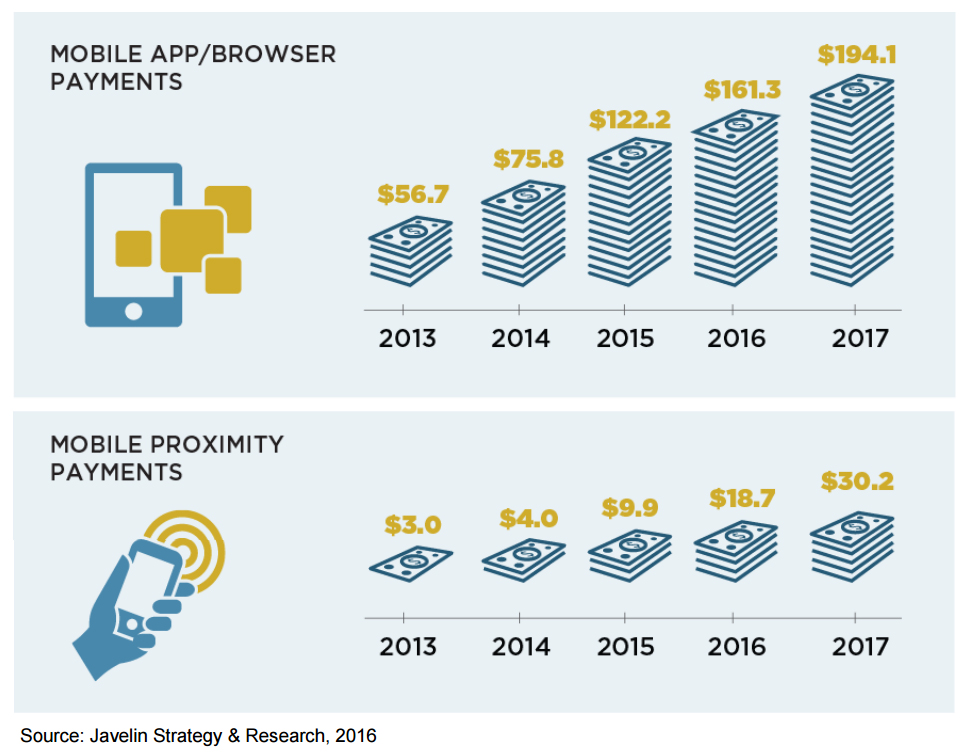

В США общие платежи пользователей составляют 4 триллиона долларов, а мобильные платежи –по прогнозам, дотянут «лишь» до 220 миллиардов долларов в 2017 году. Однако речь идет о миллиардах! Достаточно ощутимой цифре, чтобы мошенники искали все новые и новые способы обмануть пользователей.

Каким же образом можно защитить клиента:

- Предоставить ему все необходимые знания о существующих угрозах, их признаках и способах борьбы с ними;

- Предоставить возможности для сложной аутентификации (например, биометрической), которая не позволит преступникам легко подделать данные клиента (одних паролей скоро будет мало, так как мошенники находят способы их узнать);

- Создать условия для максимально быстрого обнаружения мошенничества с мобильными платежами – и немедленного информирования клиента.

Напомним, что в 2016 году Украина стала участницей глобальной информационной кампании по борьбе с мошенничеством со смартфонами в Европе, которую проводила Европейская полиция. Кампания Europole Mobile Malware включала в себя информирование пользователей о возможных угрозах. Ассоциация ЕМА, в лице которой Украина поддержала кампанию, разместила информационные и графические материалы от Европола на своем сайте.

Также смотрите обучающий видеоролик от Европола, переведенный на русский язык:

4

Удобство Р2Р привлекает пользователей старших возрастных групп

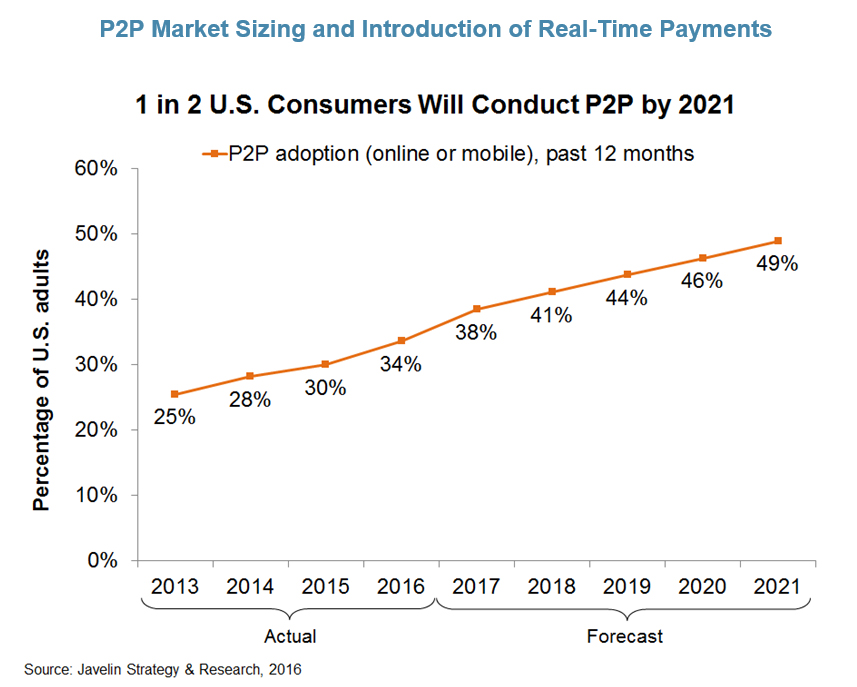

Все большее количество пользователей предпочитает денежные переводы с карты на карту через Интернет (P2P). Если раньше это была услуга, которую выбирали, в первую очередь, представители так называемого поколения «миллениалс» (им сейчас от 18 до 34 лет), то сейчас абонентская база потребителей услуги P2P выросла за счет новых пользователей из других возрастных групп. В том числе, за счет представителей «Поколения Х» (рожденные с 1965 по 1979 годы) и даже «Поколения беби-бумеров» (рожденные с 1943 по 1963 годы).

Несомненно, появление новых пользователей, чьи запросы качественно отличаются (в сторону простоты и стабильности, а не инноваций), – отражается на маркетинговых инструментах в популяризации новых сервисов, а также на расширении их функционала. Предполагается, что все-таки традиционные и понятные финансовые услуги (такие, как регулярные платежи) будут играть значительную роль, в то время, как развитие новых и «рискованных» сервисов останется, все же, второстепенным.

Как изменяются объемы P2P платежей можно проследить в следующей графике, составленной американской компанией Javelin Strategy&Research в 2016 году (опираясь на данные по США). В 2016 году прирост составил 34%, а в 2017 году, согласно прогнозам, он достигнет 38%.

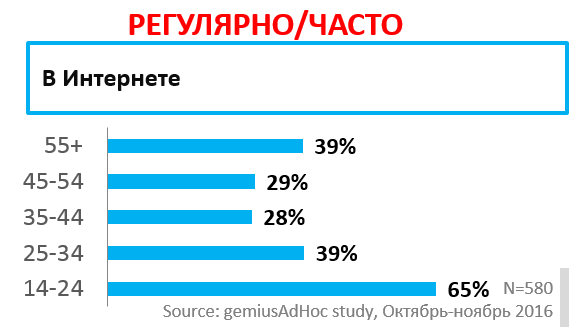

В Украине банковскую карту для оплат в Интернете (в том числе, для P2P платежей) применяют около 41% активных пользователей Интернет, согласно результатам исследования, проведенного компанией Gemius и Ассоциацией ЕМА в октябре-ноябре 2016 года.

Чаще всего (65%) банковской картой в Интернет рассчитываются пользователи 14-24 лет.

5

Информационная кампания Safe Card о безопасности безналичных платежей

Специалисты ЕМА продолжают разрабатывать графические и анимированные информационные материалы, которые помогут банковским клиентам лучше ориентироваться в вопросах защиты о киберугроз. Учитывая развитие методов социальной инженерии и настоящий «бум» фишинговых сайтов в 2016 году, тема очень актуальная. Четкие и понятные рекомендации научат пользователей распознавать мошенничество и правильно реагировать, защитить себя, свои конфиденциальные данные и деньги.

Все информационные материалы, разработанные специалистами ЕМА, можно использовать для демонстрации в банковских отделениях или для размещения на сайте банков. Дополнительного согласования с руководством ЕМА не требуется.

Ассоциация ЕМА приглашает к сотрудничеству, в том числе, небанковские организации, для совместной плодотворной работы в вопросах развития безналичных платежей в Украине и борьбы с кибермошенничеством.

Тем временем, в Украине стартовала информационная кампания, в ходе которой пользователям рассказывают о технике безопасности безналичных платежей. Кампания входит в Национальную программу по содействию безопасности электронных платежей и карточных расчетов Safe Card, которая реализуется Ассоциацией ЕМА при содействии Посольства США в Украине.