Cashless Digest 27.06.2017

Топ-5 новостей в мире безналичных расчетов в Украине и за ее границами.

Переход на безналичную оплату – цель развития многих финансовых систем мира. Безналичные платежи делают расчеты и обращение денег максимально эффективными, комфортными, удобными и прозрачными для покупателя и продавца. Кроме того, это способ избежать многих видов финансового мошенничества и защитить экологию планеты.

Читайте Cashless Digest, чтобы быть в курсе последних событий в сфере безналичных расчетов в Украине, и за ее пределами. Следите за деятельностью участников Ассоциации ЕМА и Ассоциации в вопросах развития безналичных оплат в нашей стране!

Топ-5 Cashless новостей

1

Уменьшение размера комиссий с торговли и интерчендж – «подарок» для теневой экономики

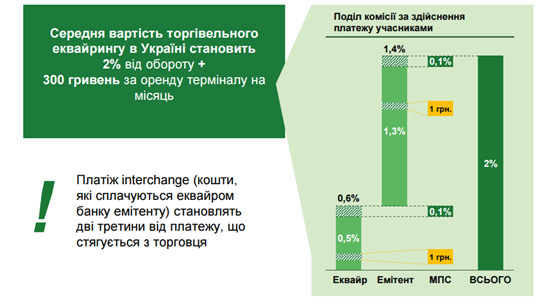

Комиссия, которая взимается с владельца торговой точки за совершение безналичной оплаты (его услуг или товаров) в Украине составляет в среднем около 2%. Эти деньги уходят на оплату связанных с обслуживанием транзакции издержек, из них финансируются развитие инфраструктуры и технологий (терминалы, электронная коммерция, бесконтактные NFC платежи, системы оплаты в транспорте с использование QR-кодов, выпуск платежных карт и поощрение пользователей за активное использование карт безналичным способом). Однако новый законопроект («О внесении изменений в Закон Украины «О платежных системах и переводе средств в Украине» относительно комиссионного вознаграждения при осуществлении эквайринга» №6573 от 9.06.2017 года) предусматривает поэтапное снижение комиссионной ставки (включая, ставку интерчендж), и ее регулирование на уровне 0,5% (0,3% -интерчендж) от суммы платежной операции с 1 января 2020 года. Разработчики закона полагают, что таким образом можно будет снизить стоимость товаров и услуг для конечного потребителя, а также облегчить финансовую нагрузку для торговцев, предоставляющих эти товары или услуги. Таким образом, если сегодня банк-эмитент зарабатывает 1,4% (интерчендж), а банк эквайер – 0,6% из 2% комиссии, то, лоббисты считают, что снижение в 5 раз (с 1,4% до 0,3% интерченджа) комиссии эмитента, и в 3 раза (с 0,6% до 0,2%) комиссии эквайера, позволит безболезненно для финансовой индустрии увеличить сеть приема карт на 400% , выдать первую карту, тем 7-9 миллионам граждан (включая 5 миллионов пенсионеров, получающих пенсии наличными через Укрпочту), которые не имеют счета в банке, и вторую (кредитную) карту 18 – 20 миллионам пользователей, получающих зарплаты, пенсии, выплаты на зарплатные (дебетово-расчетные) карты.

Подробнее о том, как делится комиссия по участникам платежа (в том числе, банка-эмитента карты, банка-эквайра) в инфографике, поданной в пояснительной записке к законопроекту №6573. Знание о том, как «делиться» комиссия, поможет в дальнейшем представить, что произойдет при ее уменьшении:

Комиссия с торговцев при совершении безналичных транзакций – не просто «сбор» в пользу банка эквайера (и эмитента), но оплата его услуг (по обслуживанию каждой совершаемой платежной операции и карты, по совершенствованию продукта). Размер этой комиссии напрямую влияет на ситуацию на безналичном рынке – на то, будет ли банк (эквайер и эмитент) заинтересован предлагать более совершенные технологии, услуги и продукты, удобные пользователю (торговцу и владельцу карты).

Эксперты платежного рынка (в том числе, представители компании Visa и Mastercard) опасаются, что, в случае принятия, новый закон станет причиной торможения развития безналичных платежей, существенно ухудшит положение клиентов (так как скажется на используемых услугах и продуктах), ограничит желании эквайеров сотрудничать с торговцами, и тем самым будет стимулировать наличные расчеты (а с ними – и «теневую» экономику). Также потребуется докапитализация государственных банков, так как ПриватБанк, Ощадбанк, Эксимбанк и Укргазбанк обсуживают более 75% всех карточных оборотов и, в случае принятия закона, недополучат более 4 000 000 000 гривен комиссии (150 миллионов долларов) ежегодно. При стоимости платежного терминала для приема бесконтактных карт (ТОП-10 компаний-производителей –резиденты США, Франции, Израиля, Китая, Южной Кореи) от 600 USD – окупаемость инвестиций в инфраструктуру будет стартовать с 10 до 15 лет (сейчас от 2 до 5 лет), а мотивировать пользователя (балы, бонусы, кеш-беки, подарки и призы) будет нечем и незачем, так как при ставке интерчендж в 0,3% доход эмитента (при текущем среднем чеке, который снижается уже более 60 месяцев) будет отрицательным.

Комиссия с торговцев (включая интерчейндж), размер которых собираются урегулировать и уменьшить, служит для сбалансирования затрат каждого участника платежной транзакции (и торговца, и обоих банков – как эмитента, так и эквайера). Размер комиссии и интерченджа – не искусственно выдуманная «цифра», а результат оптимизации системы. Комиссия с торговцев и интерчендж преимущественно покрывают затраты эквайера и эмитента, но и НЕ являются прибылью в чистом виде.

На что влияет размер комиссии с торговцев (включая интерчендж)? В первую очередь, на возможности банка повысить эффективность платежей для потребителей (а также торговцев, государства) – поскольку при адекватном размере комиссии банк не работает себе в убыток и способен выделять ресурсы для развития безналичных платежей (предлагая более совершенные банковские продукты, более современные платежные технологии и т.д.). Все это «полезно» не только для потребителя, чьи возможности в сфере безналичных платежей будут расти, а сами платежи будут более удобными, быстрыми и понятными (включая режим “плачу здесь и и сейчас за любой товар, услугу, которые в принципе можно купить за деньги”). Но и для торговцев, заинтересованных в развитии платежей и связанных с этим выгод (быстрота, рост оборота, переход на оплату в режиме реального времени вместо отсрочки платежа по заказанному, но еще не полученному, и, поэтому не оплаченному наличными товару/ услуге). И для государства: развитие безналичного общества – путь «от» коррупции и «теневых» оборотов к прозрачности и экономической стабильности; кроме того, необходимо учитывать, что основные игроки платежного рынка – государственные банки, и их доходы (или убытки) напрямую влияют на госбюджет и каждого гражданина.

Напротив, регулирование размера комиссии и интерченджа и их «искусственное» уменьшение уже не позволяет говорить о сбалансированности затрат всех участников транзакции. В итоге, каждый «ответит»:

- Банку-эквайеру станет менее или совсем не выгодно инвестировать в развитие сети приема карт: терминалы, системы Интернет-коммерции, платежные мобильные приложения, бесконтактные и иные новые платежные решения и технологии, которые пока еще ИЛИ уже не внедрены на рынке Украины;

- Банку-эмитенту станет менее или совсем не выгодно инвестировать в развитие карточных продуктов;

- Торговцы пострадают от существенного сужения предложений по приему к оплате безналичных платежей, снижения спроса, поскольку уменьшиться количество стимулов для потребителя (например, программ лояльности, которые банки поддерживать не смогут );

- Потребитель будет платить не меньше, а больше. Даже если представить, что уменьшение комиссии снизит цену товара (примеров чего в мире НЕ было – капитализм не предполагает отказа при “внезапно возникшей возможности” получить дополнительные доходы), то вырастут сборы за обслуживание карты (банк не будет работать себе в убыток, и если у него отнимут возможность компенсировать траты за счет интерченджа, то он предсказуемо будет вынужден поднять стоимость обслуживания карты), в банки- эквайеры переложат стоимость оборудования на торговые сети (сейчас 99,9% всего оборудования, используемого торговлей для приема карточных платежей, находится в собственности банков);

- В результате снижения инвестиций в жестко контролированный по уровню комиссий платежный рынок, уменьшится количество банков- эквайеров. Государство (в лице государственных банков) не сможет в убыток обеспечивать финансирование развития инфраструктуры для безналичных транзакций. В целом, снижение доходов эквайеров и эмитентов отрицательно скажется на эффективности и результативности процесса развития безналичного платежного рынка и безналичного общества (цели «Стратегии 2020» станут еще менее досягаемыми и программу можно будет назвать«Стратегия 2050»).

Помимо этих основных пунктов, следует обратить внимание на еще два, которые не менее (если не более!) важны, но о которых говорят гораздо меньше.

Первое и самое важное последствие снижения комиссии и интерченджа – это «бонус» для «теневой» экономики. Как только безналичные транзакции станут невыгодными, их доля на рынке уменьшиться. Вырастут наличные платежи, а с ними – и «серые» платежи, проходящие «мимо» налогов и государственной казны. Таким образом, нововведение может выступить реальным стимулом развития «теневого» рынка, увеличив его обороты. В конечном итоге, пострадают и государство и налогоплательщики.

Второй важный момент: предполагаемая выгода торговцев от снижения комиссии не подкреплена аргументами. Около 80% украинских субъектов хозяйственной деятельности продолжают не использовать POS-терминалы, Интернет-коммерцию или платежи через приложение, а предпочитают, когда за их услуги и товары потребители платят наличными. Причина, конечно же, не в том, что установка и обслуживание терминала – это слишком затратно (аренда терминала составляет около 300 гривен в месяц). Причина – в прозрачности каждой транзакции, совершенной без наличных. Причина в том, что оплата через терминал сделает доходы предприятия очевидными. Пространство для манипуляций и сокрытия реальных оборотов продаж значительно сузится. Установка терминалов (а также, электронная и мобильная коммерция), в первую очередь, выгодна государству, в рамках перехода в «белой» экономике и уменьшения количества «теневых» операций. Но это также выгодно и потребителю, поскольку жизнь в стране без коррупции, получение белой зарплаты и прозрачные траты – это и экономическая стабильность, и социальные гарантии. Однако на сегодняшний день торговцы поставлены в условия, когда им (в силу как раз коррупции, непрозрачной системы штрафов и всей фискальной политики, а также злоупотреблений со стороны контролирующих органов) приходятся выживать, а не развиваться. Отказ от POS-терминалов (то есть – от прозрачности своих доходов) предприниматели выбирают вполне сознательно. Так что снижение комиссий и интерченджа напрямую никак положение торговцев не облегчит и выгодно, как раз, не мелкому или среднему бизнесу (о чем говорится в пояснительной записке к законопроекту №6573), а крупным сетевым продавцам.

Разработчики законопроекта приводят в пример ситуацию в Европейском союзе, где размер интерченджа, НО не комиссий с торговцев, был уменьшен в 2015 году. Однако, как показывает европейский опыт, в итоге уменьшилось количество инвестиций в развитие инновационных карточных продуктов, а разница между затратами на обслуживание транзакций и размером комиссии легла на плечи конечного потребителя. Например, во Франции выросла стоимость некоторых операций с банковскими картами (смена ПИН-кода и т.д.), в Чехии выросла комиссия по карточным платежам в некоторых видах магазинов, в Дании, Чехии и Португалии подорожала операция снятия наличных в банкомате. Кроме того, в ЕС выросли комиссионные за обслуживание некоторых видов кредитных карт (на 20-60%).

Не стоит забывать, что к моменту нововведений, в Европейском регионе рынок безналичных платежей был намного более развит, по сравнению с украинским платежным рынком сегодня. В ЕС «теневая» экономика сведена к минимуму.

Комментарий директора Ассоциации ЕМА Александра Карпова:

«Ограничение права сторон договора самостоятельно устанавливать плату за предоставленные услуги является грубым нарушением принципа свободы договора, установленным Статьей 3 Гражданского кодекса Украины и принципа ограничения государственного регулирования экономических процессов, установления Статьей 6 Хозяйственного кодекса Украины. Закон Украины «О банках и банковской деятельности», гласит, что банк самостоятельно устанавливает процентные ставки и комиссионное вознаграждение за оказанные услуги.

Кроме того, не следует забывать, что REGULATION (EU) 2015/751 OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL of 29 April 2015 on interchange fees for card-based payment transactions принят на рынке, где объемы операций на платежном рынке, средний чек, соотношение безналичных платежных транзакций и ВВП, любой из стран, превышает Украинский в 20-50 раз. Это решение готовилось более 8 лет, принято было на пике развития рынка, и все равно ничего не решило.

Регулированию в ЕС и США подвержен только и исключительно уровень интерченджа, но никак не комиссия, оплачиваемая торговцем. Ставки за обслуживание карточек в США и ЕС – 1,0- 2,5%, зависят от типа карты, и в среднем составляют 1,8%.

Если государство хочет рискнуть – это его право – но оплатить “праздник жизни” крупных торговых сетей за счет граждан Украины, государственного бюджета и коммерческих банков ему едва ли удастся. Худший сценарий, который экономика Украины выдержать сможет не без огромного труда, выглядит так: банки кардинально снижают инвестиции в развитие безналичных платежей, вводят разнообразные комиссии “за безнал”, прекращают эквайринг 90% обслуживаемых сегодня торгово-сервисных предприятий, так как их обороты и средний чек не позволят финансировать работу и, тем боле, развивать сеть приема платежных карт.

В результате невыполнения Госпрограммы #Cashless2020 государству не останется ничего кроме, как повысить стоимость обращения и инкассации наличных, отменить неэффективный закон и рыночными методами устанавливать уровень цен на торговый эквайринг.

Камикадзе должны точно представлять, за что они берутся. И мы поможем им разобраться. А ломать себе голову или нет, пускай решают сами».

2

Украинские потребители выбирают кредиты подороже, но «ближе к дому»

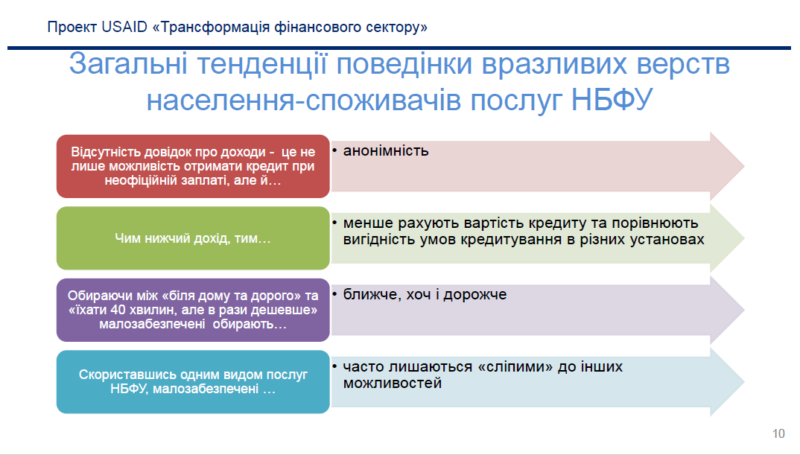

Согласно данным проекта USAID (отчет «Небанковские финансовые учреждения с точки зрения потребителя»), украинские пользователи стали больше нуждаться в денежных средствах. При этом уровень финансовой осведомленности оставляет желать лучшего.

Украинский заемщик выбирает кредит с большим процентом, но с меньшими требованиями подтвердить платежеспособность (без справки о доходах, залога, поручителя и т.д.). Это, пожалуй, ключевой вопрос для заемщика, вопрос номер один. Что свидетельствует лишь о плачевной ситуации с доходностью (и способностью этот доход подтвердить) у большой части населения.

Как отмечают эксперты USAID, украинские потребители не склонны изучать кредитные предложения, чтобы найти наиболее выгодные. Причем этот «рыночный» подход в наименьшей степени свойственен малообеспеченным украинцам, которые готовы взять кредит с большим процентом, но «ближе к дому». Выбирают те кредитные продукты, которыми уже пользовались, закрывая глаза на другие возможности. Выбирают кредитные предложения с минимумом требований (подтвердить платежеспособность), хотя такие кредиты более дорогие.

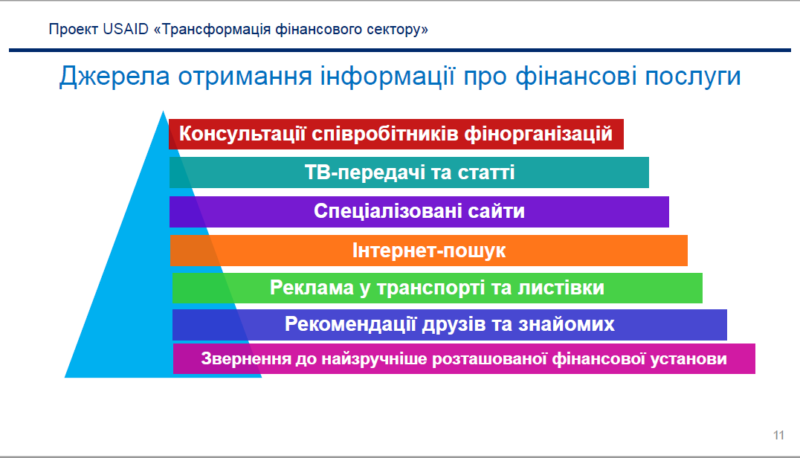

Недостаток знаний в области управления собственными финансами очевиден. Многие украинцы все еще не умеют искать нужную информацию, получая ее уже непосредственно в финансовой организации, в которую обратились (и тут уже многое зависит от добросовестности и мотиваций консультанта). На втором месте среди источников получения информации о финансовых услугах – телевидение и передачи. Дальше идет Интернет, рекламные листовки, «сарафанное радио»…

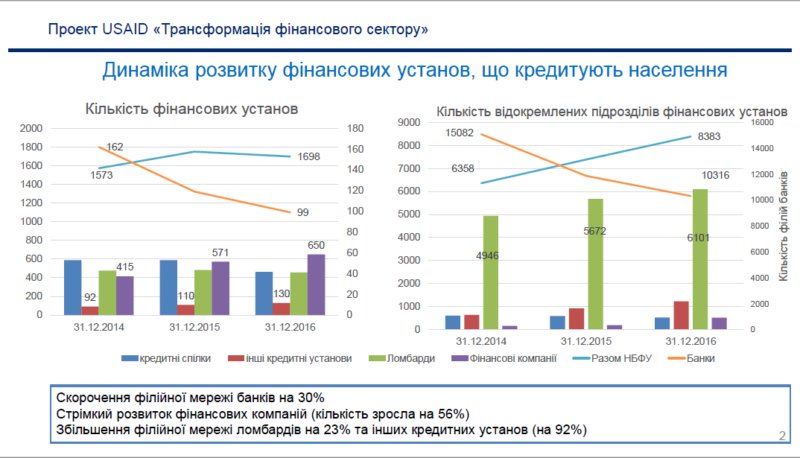

Между тем, количество небанковских финансовых учреждений, которые кредитуют население растет с каждым годом. Спрос на их услуги тоже только увеличивается. По мнению экспертов USAID, вопрос совершенствования сферы небанковского кредитования уже назрел:

- Необходимо совершенствовать законодательную базу, создав условия для развития рынка;

- Необходимо найти эффективные методы борьбы с мошенничеством в сфере небанковского кредитования;

- Требуется развитие новых кредитных продуктов;

- Назрела потребность в повышении уровня финансовой грамотности населения.

3

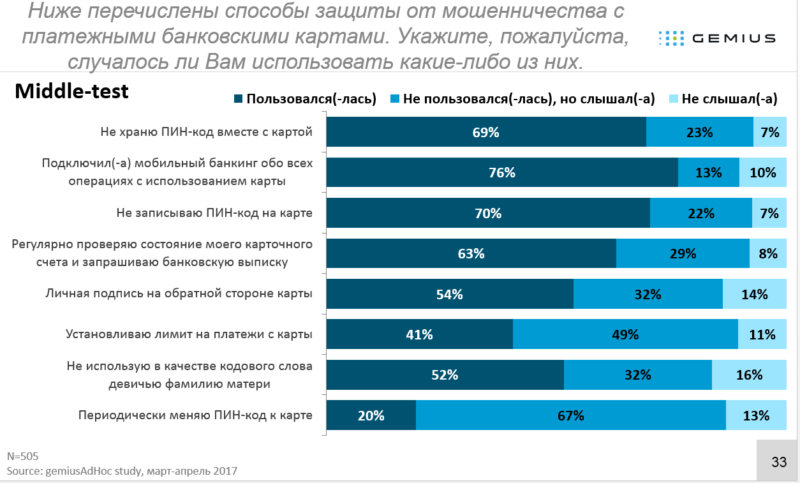

Способы защиты карты от мошенничества, которые не используют украинцы

Почти половина украинских держателей карт (49%), зная, что установление лимитов на операции с картой поможет защитить деньги от мошенников, не используют этот способ защиты. Не лучшая ситуация и с другими защитными мерами. Похоже, наиболее действенным методом соотечественники считают не разглашение ПИН-кода…

Таковы результаты второй волны исследований «Оценка уровня осведомленности относительно признаков и способов защиты от мошенничества в сфере использования платежных карт среди Интернет-пользователей Украины», проведенного Ассоциацией ЕМА и компанией «Gemius Украина» весной 2017 года.

Согласно исследованию, украинцы знают о способах защиты от мошенничества, но по какой-то причине не применяют их, надеясь, что им-то не придется лично столкнуться с киберпреступностью:

- Так, 67% опрошенных знают, что следует периодически менять ПИН-код к карте (но делают это только 20%);

- 49% респондентов подтвердили, что знают: надо устанавливать лимиты на операции с картой, например на снятие наличных, на операции в Интернет. В таком случае, даже если конфиденциальные данные карты окажутся у преступников, те не смогут украсть с карты сумму, превышающую лимит. Почти половина соотечественников знают об этой защитной мере, но не применяет ее. Зато 41% других опрошенных подтвердили, что устанавливают лимиты на операции с картой.

Наиболее часто используются следующие три метода защиты банковской карты от мошенничества:

- 76% украинцев подключили мобильный банкинг, чтобы знать обо всех операциях с картой (и в вовремя отреагировать, если получат сообщение об операции, которую не совершали);

- 70% респондентов ответили, что не записывают ПИН-код к карте на самой карте;

- 69% опрошенных подтвердили, что не хранят записанный ПИН вместе с картой.

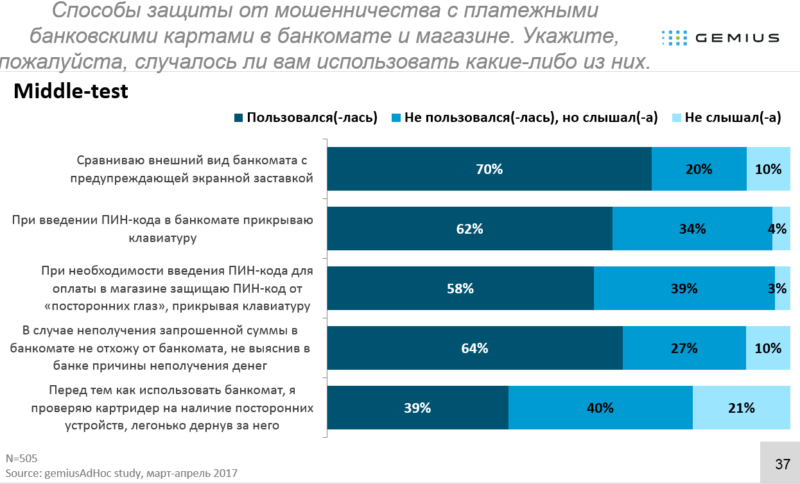

Если брать конкретные сферы использования карты, то тоже можно выделить топ-3 наиболее частых способа защиты.

При работе с банкоматом:

- 70% респондентов сравнивает внешний вид банкомата с экранной заставкой (на предмет наличия посторонних устройств);

- 64% опрошенных не будет отходить от банкомата, который сообщил о выдаче наличных, но не выдал их. Респонденты подтвердили, что не уйдут от банкомата, пока не выяснят причину невыдачи денег (то есть, позвонят в банк и т.д.);

- 62% опрошенных прикрывает клавиатуру банкомата при введении ПИН-кода к карте.

При совершении операций с картой в Интернет:

- 89% респондентов подтвердили, что пополняют мобильный и совершают денежные переводы только при помощи проверенных и надежных веб-сервисов.

При телефонных звонках:

- 89% опрошенных подтвердили, что не сообщат конфиденциальные данные своей карты по телефону.

Третья волна исследования состоится в августе 2017 года.

4

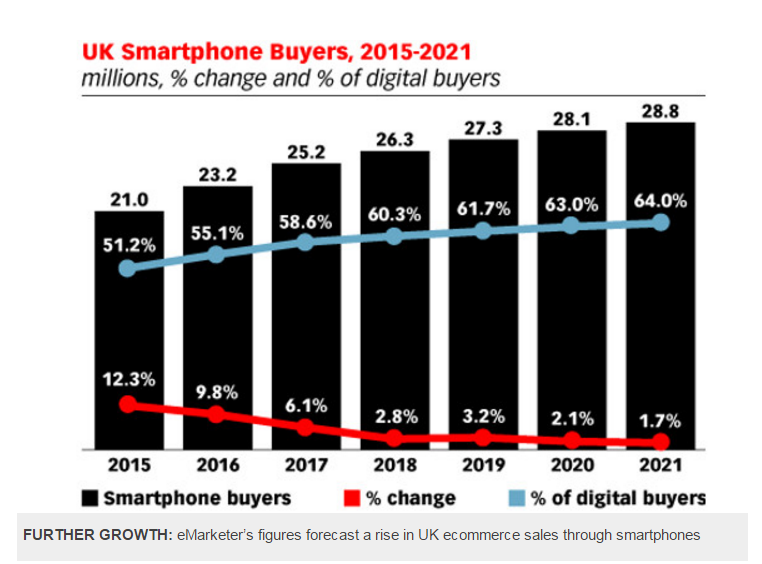

Мобильный двигатель электронной коммерции

Шесть из десяти британцев уже совершают электронные покупки со своего смартфона, делает вывод издание eMarketer (предполагая, что оборот по электронным продажам через смартфоны в текущем году достигнет 22,16 миллиардов долларов). Смартфоны могут стать каналом для 46,5% продаж розничной торговли Объединенного Королевства. К 2021 году, по прогнозам британских экспертов, доля покупок со смартфонов дорастет до 64%.

Между тем, в Украине тоже увеличивается роль смартфонов в сфере платежей. В ходе конференции «Карточный бизнес и технологии 2017», состоявшейся в Киеве 22 июня, свое видение «мобильного будущего платежей» высказали представители различных операторов. По данным компании «Киевстар», украинские пользователи ищут понятные и простые решения для мобильных платежей. А опасаются, в большей степени, за сохранность средств на «мобильном» балансе.

По мнению экспертов Vodafone Ukraine, двигателями развития мобильных платежей станут возможности совершения трансграничных денежных переводов, а также возможность оплачивать покупки при помощи мобильного.

В Приватбанке отмечают, что мобильное приложение Приват24 используют уже пять с половиной миллионов украинцев. Причем 835 тысяч пользователей – пенсионеры. То есть, платежи через смартфон стали уже частью жизни различных поколений украинцев.

5

PIN on glass — новая технология быстрой оплаты

Совсем скоро пользователи смогут оплачивать покупки при помощи мобильного без использования POS-терминала. Новые платежные решения, разработанные в американской компании Square, получили одобрение у Совета по стандартам безопасности платежных карт PCI SSC.

Суть решения в следующем: покупатель сможет заплатить за услугу или товар, введя ПИН-код на экране мобильного, при помощи которого продавец принимает оплату. POS-терминал для этого не требуется.

Обеспечивает решение необходимое программное оборудование и бесконтактная NFC-система.

Технология получила название «PIN on glass». Она может сделать оплату покупок более быстрой и удобной, устранив «звено» POS-терминала. Однако инновация проходит этап экспертной оценки, а стандарт будет представлен лишь осенью текущего года.